在经历了改革开放后40多年的高速发展,产业结构升级越来越重要。自2018年开始,一级市场的投资风向转向“产业互联网”,To B类项目登上热门舞台。

如果要算市场空间,产业互联网的确潜力巨大。拿市值指标来衡量,黄奇帆曾举例:“在美国科技股前20位的上市公司中,50%的市值被7家与产业互联网有关的公司包揽了,也就是说这7家产业互联网公司的市值,等于美国最大规模的20家上市公司市值的50%。”相比之下,中国的产业互联网公司多数还处于早期阶段。

产业互联网的愿景是通过提升效率来支撑经济增长,但其实这是一个很高的门槛,世界上成功跨过这个门槛的国家并不多。

我们如今正站在这个门槛前,如果经济不及时换挡转型,很多企业势必会陷入两类难题,一是既有产业持续过量投资,造成产能超常规过剩,内卷会越来越严重;二是很多产业逐渐进入前沿,没有太多的东西可以引进和模仿,继续前进已经没有了追赶目标。

而在政策层面,政府一直在鼓励产业互联网的发展。习总书记早在2017年的讲话中就提出,推动制造业加速向数字化、网络化、智能化发展。在2019年的政府工作报告中,李克强总理也说,打造工业互联网平台,拓展“智能+”,为制造业转型升级赋能。

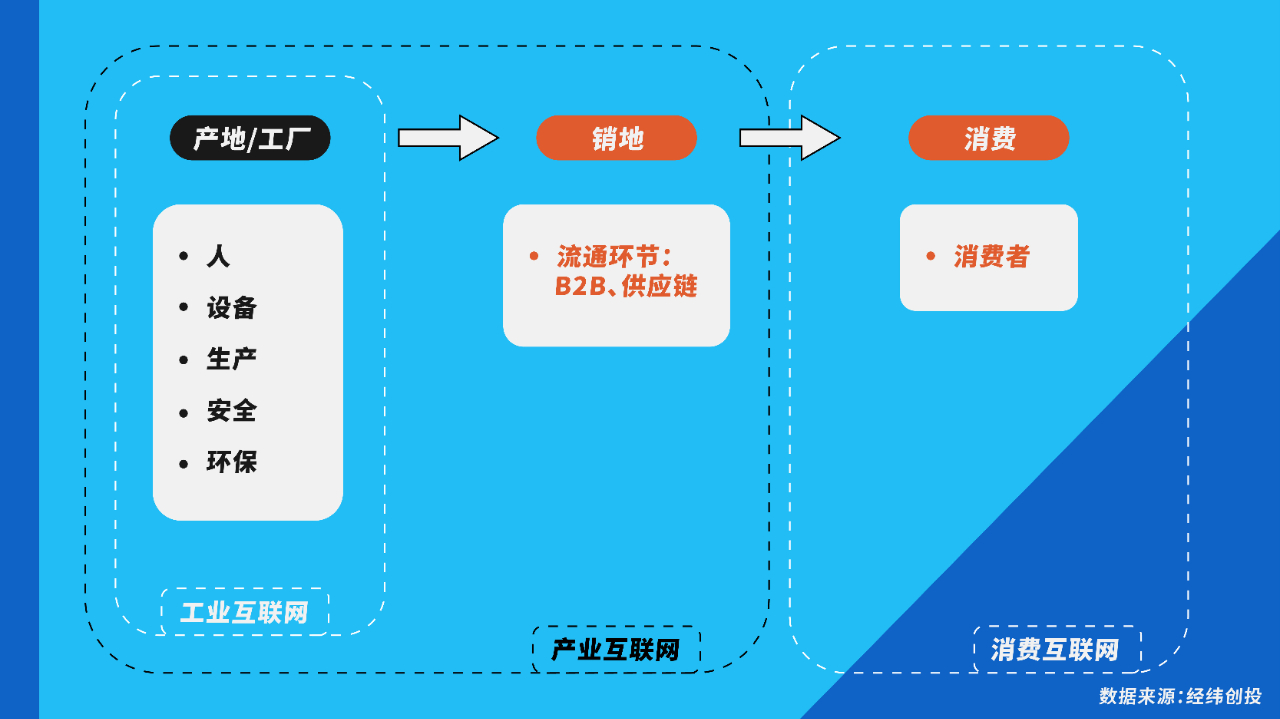

经纬在产业互联网领域进行了细致的研究和Mapping,我们将产业互联网分为产地/工厂端和销地/流通端,从产地/工厂端的智能制造、数字化升级、物联网,到工业品、汽配、建材、食品等等领域的销地/流通端,都出现了迭代升级的巨大潜力。

在这两大环节我们都投资布局良多,包括产地/工厂端的树根互联、智布互联、雪浪云、宾通智能、策立、芯控、博依特等等,以及销地/流通端的震坤行、小胖熊、找钢网、易买工品、辅料易、行云集团、一手等等。

基于过去的投资布局,今天这篇研究我们想谈谈对销地/流通端的投资思考,这也是我们产业互联网系列研究的第一篇。以下,Enjoy:

1

流通环节全景图

“从很宏观的角度来看,一个商品需要经过三个大环节,从最初的产地/工厂,到中间的销地(包括各类交易平台),再到最后的消费端。我们很长一段时间关注的都是消费互联网,其实只涵盖了最后一个环节,在前面两个大环节中,仍然存在着巨大的机会,这就是产业互联网。”经纬创投合伙人肖敏说。

我们认为,产业互联网兴起背后的驱动因素,核心有三点:

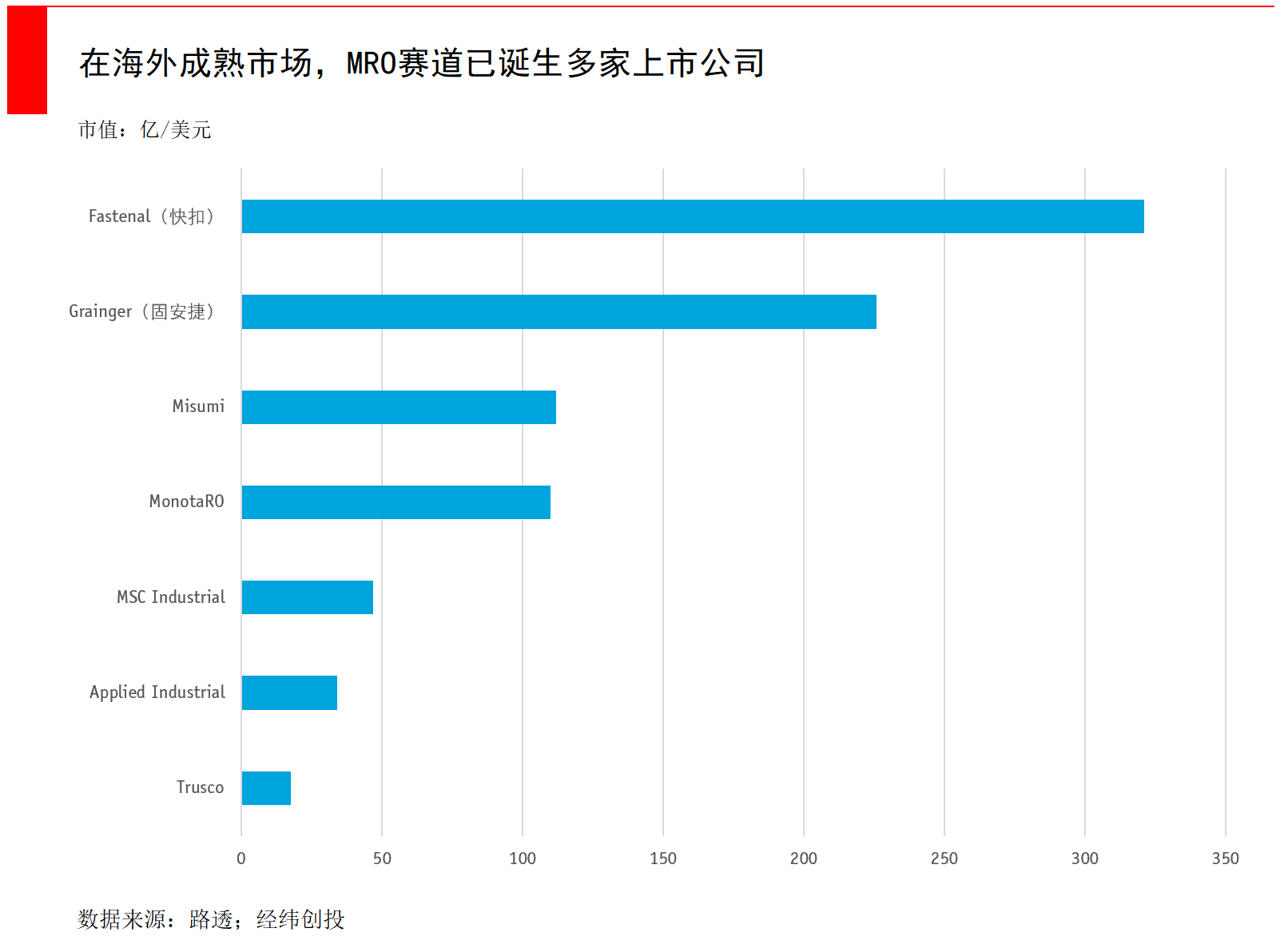

基于这些底层变化,借鉴成熟市场的标杆企业,可以看到国内的中期格局,包括物流、支付、 工业品、食品、汽配、建材等领域,都有极大概率诞生五家及以上上市公司,头部公司将接近或超过150亿美元量级。

在这15个细分赛道中,发展空间是不同的,这与该流通环节在整个链路中的毛利占比有关。就像O2O里面有几十种需求,但最终打车和外卖是最大的两个品类。

美国市场也是一样,快消品巨头麦克莱恩(McLane)的税前利润率水平基本稳定在1%左右,核心原因在于上游品牌过于强势,都是可口可乐、百事、巧乐兹等一线品牌,他们都有自己的深度分销能力,所以流通环节的公司价值很薄。但在工业品或是建材的流通环节,渠道毛利占比在30-40%,因为上下游都缺乏强势品牌,并且市场参与者分散。综合来看,工业品、跨境、建材、食品、纺织服饰、医疗、汽配都是不错的赛道。

最近两年来,深耕工业品赛道的震坤行、易买工品;深耕建材的小胖熊等公司,收入规模均跨入了新台阶,规模效应与UE(Unit Economics)也越来越清晰。但这是最近才明晰的,在此之前,对于做轻还是做重、主攻大客户还是小客户、先铺开还是先深耕等等一系列问题,都是各家公司最终成败的重要抉择。下面我们就通过流通环节最大的赛道MRO,来分析这些决策是如何影响公司发展的。

2

MRO平台:与消费电商不同,“先胖后壮”行不通

首先我们来看看MRO是一个怎样的市场?

MRO是Maintenance维护、Repair维修、Operation运行三个词首字母的合称,最近5年受到诸多资本青睐,包括阿里、腾讯等互联网巨头也在加速布局这个领域。

MRO是一个万亿级市场,我国是一个制造业大国,第二产业工业增加值接近40万亿人民币,而MRO工业品采购需求,约占工业企业产值的4%-6%,对应的MRO市场规模就在2万亿上下,存量市场巨大,且伴随第二产业增长还在稳健扩大。这样广阔的市场,足以支撑多家数百亿甚至千亿市值的上市公司。

但由于MRO定义宽泛,所以分类繁杂,有海量SKU,上下游也非常分散。MRO既包含了动力传动、制冷暖通、紧固件、电气控制、安防劳保等千亿规模类目,也包含了清洁用品、检测仪器仪表、物流包材、照明器材等数百亿规模类目。上游制造工厂超过10万家,SKU超过千万量级。并且由于MRO应用极其广泛,下游客户有数百万家,也非常分散。

过往供应链层级普遍在3-4层,中间流通环节毛利空间有20%-50%,绝大部分类目属于弱品牌强渠道型,渠道毛利高,只有极少数强品牌是弱渠道,毛利较低,例如低压电器等。基于这种两头分散、产值巨大的市场特点,就导致中间的流通渠道层级多、毛利厚。

那么新问题来了,为什么阿里或者京东这些综合电商巨头,还不能满足终端客户的MRO采购需求?

核心在于,MRO其实是一个供大于求的市场,传统渠道已经在就近服务终端客户,所以这个领域的找货需求不强。创业公司的机会不是在解决“有没有货”的问题,而是要解决“好不好”的问题,既要从商品层的“多快好省”下功夫,也要从服务层的“体验升级”多提升。所以那些仅做撮合的商业模式,在MRO领域行不太通,必须做重。

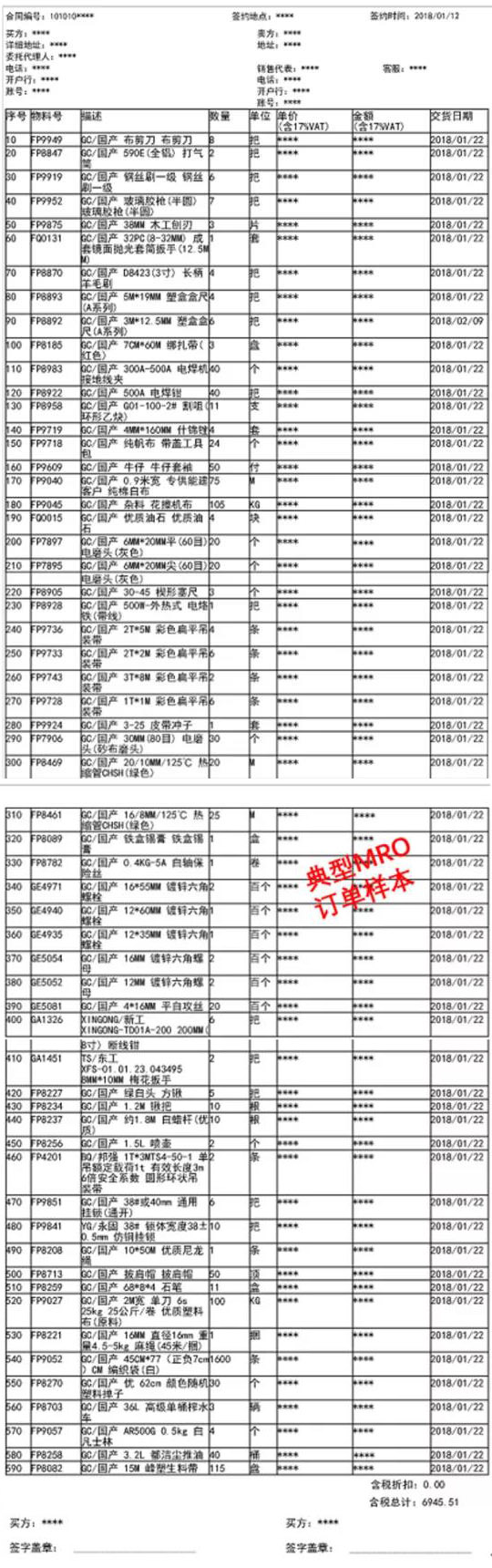

To B的采购与To C很不一样。MRO工业品采购的特点是单次采购金额小、品种杂、频次不稳定、计划性不强。来举一个典型的MRO订单例子,这是震坤行的一张实际业务订单,大概7000元,不算太大的金额,但一共包含了59个SKU、2000多件商品。在传统模式下,光是询价、下单采购、支付开票等等环节就非常繁琐,需要耗费大量人力,并且容易出错。

一张典型的MRO订单

西门子曾经统计过一个数字,在欧美发达国家,每完成一张MRO订单假设是100美金,人力成本核算进去要7美金。按MRO庞大的交易体量,这其实是一个非常巨大的数字。

但是像这样一张订单,在震坤行这样的电商平台上,只需要把需求上传,通过一个智能识别系统,对接平台库里的海量SKU,就能够快速形成订单,并且统一配送。

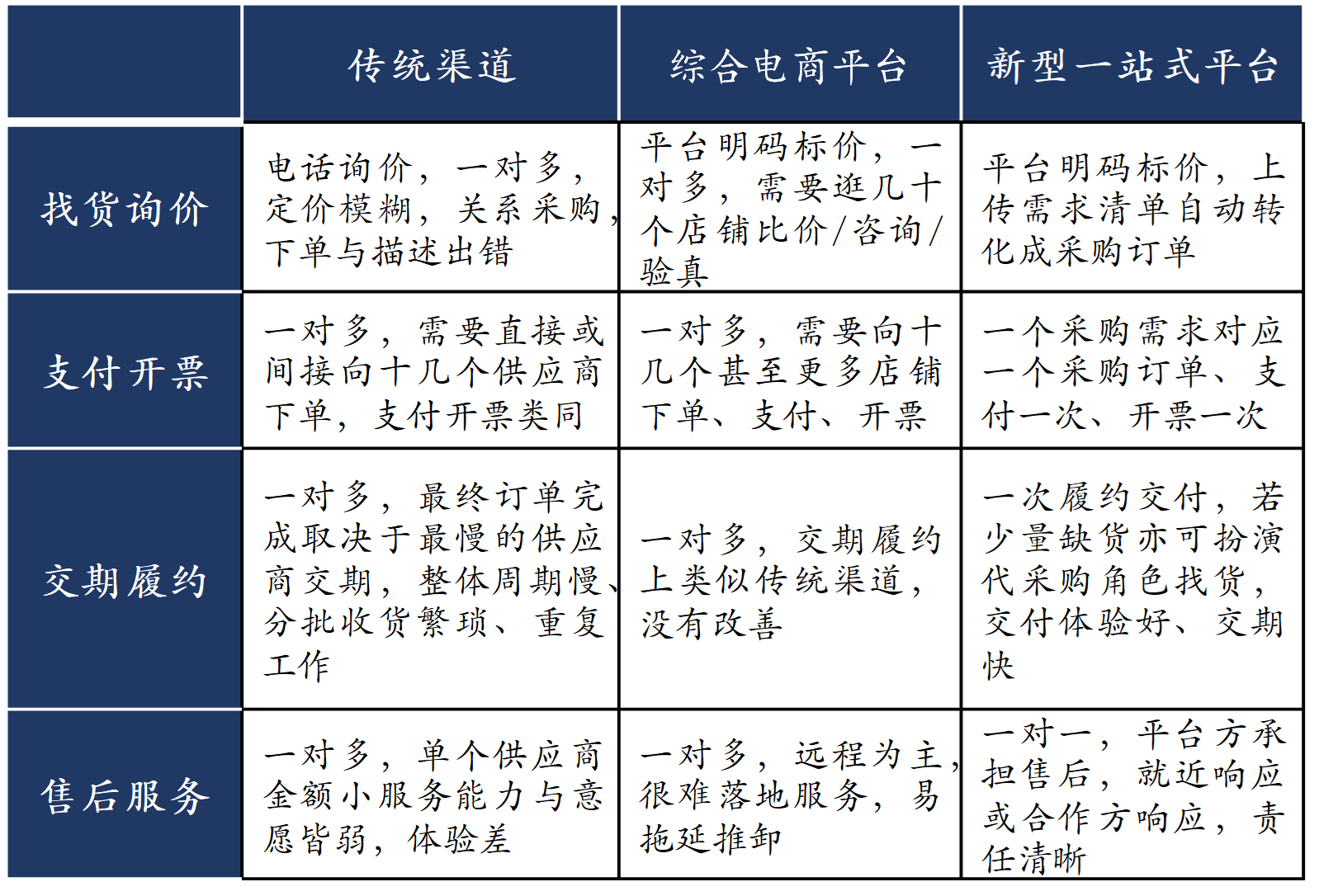

如果做对比的话,同样一个订单,分别交给传统渠道、消费电商平台、新型一站式平台,这三种供应方如何履约:

数据来源:经纬创投

由此可见,传统渠道或者消费电商平台,在找货询价、支付开票、交期履约、售后服务等全链条都很难做到“好”交付,普遍存在“一对多”管理难题,所以行业现状是虽然MRO采购金额只占传统企业采购不到10%,但是企业为此投入精力花费超过60%,这是一站式平台最好也是最大的机会,真正提升客户体验,做到商品层与服务层的“好”交付。

为什么我们在这里非常强调“一站式”?因为在MRO缺乏找货需求的时候,必须做重、把服务做到极致,才能解决客户的痛点。

经纬创投合伙人熊飞认为,过去有很多做撮合类型的项目,想“先胖再壮”,初期GMV涨得很快,但其实经济模型算不过来。因为To B领域的买家都是专业买家,毛利不会非常高,但同时每一个环节都有成本,所以当公司想拉自己毛利的时候,是很难很快拉上去的,这条路其实很难走通。

而最近跑出来的优秀项目,大部分其实是做得比较重的,采销模式+自建供应链,可能有10-20%的毛利区间,订单的密度越来越高,效率也越来越高,很多东西就看得越来越清楚。

例如MRO工业品B2B交易平台的领先企业震坤行,就是先走的自营路线,模式很重。最初,我们对这么重的模式也存在质疑,上游要自建产品线团队,对接品牌厂商/一批商;下游要自建销售团队,对接中大型企业客户(外企、国企及中大型民企)及少量次终端贸易商;中间还有很重的物流体系,在全国各地建立了分布式仓配服务中心,整体对营运资金的需求很高。

但根据调研我们发现,震坤行的客户满意度很高,震坤行通过这么重的模式,为客户提供了一站式MRO采购服务。在供应链服务不断稳定夯实的基础上,逐渐连接更多的服务商(尤其是非标服务商)与企业客户,为他们提供稳定的工业服务基础设施(仓配、IT、售后等)。

To B采购毕竟与To C不一样,在这个领域只有先做重,拥有极致的客户体验,把交易和物流等各个环节的壁垒打扎实,后面才有可能发展平台模式逐渐变轻。

至于如何做到供应链的敏捷高效,IT技术能力是关键,在此前提下,可以让品类管理和区域扩展变得更数字化。除此之外,与京东的前置仓模式类似,震坤行还在重点工业园区设置前置仓,部分高频使用的产品“前置到了工厂车间”,来解决高频场景的需求。

最终在50-60亿的规模时,拐点到来,震坤行实现了突飞猛进式的增长。随着规模的快速增长,很多早期受质疑的点都烟消云散,资本市场对其也形成了共识。

经纬创投合伙人左凌烨认为,经纬非常看好MRO大赛道,震坤行作为这个领域的领跑者,从自营交易平台成功演进到数字化协同生态,既能帮忙客户,也能帮助供应商,持续夯实商品开发与供应、IT系统与大数据支持、全国网络化服务三大能力。创始人陈龙是成功的连续创业者,在MRO领域深耕二十多年,拥有深厚的行业思考与长远的战略眼光。

在建材领域,小胖熊也是这样一家“非常重”的公司,为装修队工长、装修公司等客户,提供装修设计、辅材、主材等建材采购、配送及售后服务。

建材也是一个巨大的市场,国内家装行业年产值约有5万亿,其中建材采购占比达60%-70%,产业互联网大有可为。

而传统家装建材辅材市场存在众多问题,例如产业链纷杂无序、利润空间不透明、运输效率低下、售后服务无保障等。小胖熊为此提供了很“重”的解决办法,首先是厂家直采,小胖熊直接从品牌厂商处拿货,保证建材品质,但由于是规模化采购,降低了不少成本。

此外小胖熊自营了专业化的仓库,还有价格透明的搬楼服务、上门安装,以及有保障的售后服务;在物流配送方面,小胖熊直接对接配送司机,统一调度物流车辆,确保及时送货,能够实现当日/次日达。

综合来说,产业互联网特别是MRO,因为不太存在找货需求,所以想要“先胖再壮”不大可能,只有把服务做到极致、做重,才能先站稳脚跟再快速扩张。

3

To大客户还是小客户

To B型互联网公司普遍都会遇到一个重要抉择:同样是服务终端客户,To大B还是To小B呢?

两个客户群体各有优劣。To大B的优势很明显,最突出的就是客户采购量大,很多单一大型客户MRO年需求就超过亿元,这对于平台来说容易起规模,采购也稳定,增购可期,此外毛利也不错,标杆效应明显。当然劣势也是相对的,首先大型客户BD难度比较大,对末端服务响应要求高,对信息系统化要求也高,同时平台账期长资金的压力大,周转效率偏低。

如果要To小B,优势在于获取客户容易,因为客户众多,百万家中小微企业都是潜在客户,如果能给他们提供标准化电商服务,中小微客户可以现款现货,周转非常快。当然劣势就是采购量小且不太稳定,对价格敏感,毛利比较低。

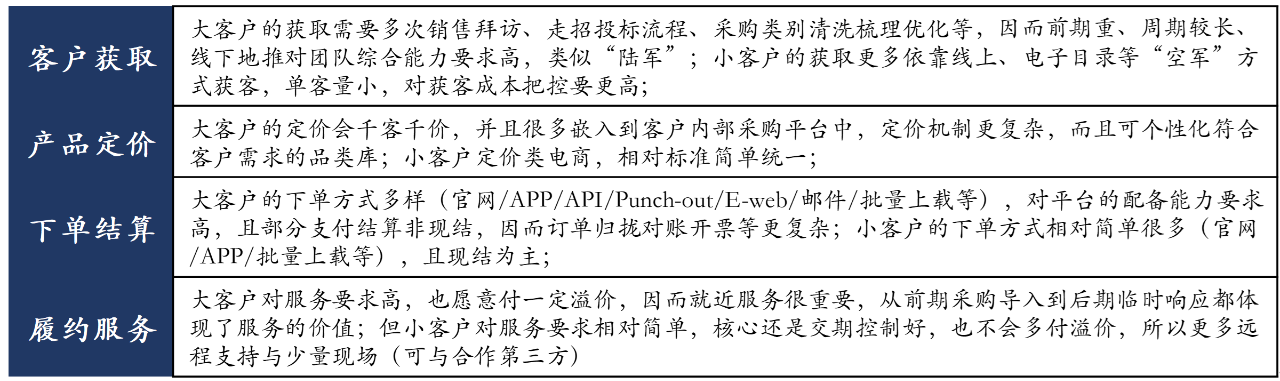

不过在深入一线调研后,我们发现这其实是两个市场。大客户的MRO采购服务方式,与小客户采购服务有挺大差别,这种差别体现在客户获取、产品定价、下单结算、履约服务等四大方面:

数据来源:经纬创投

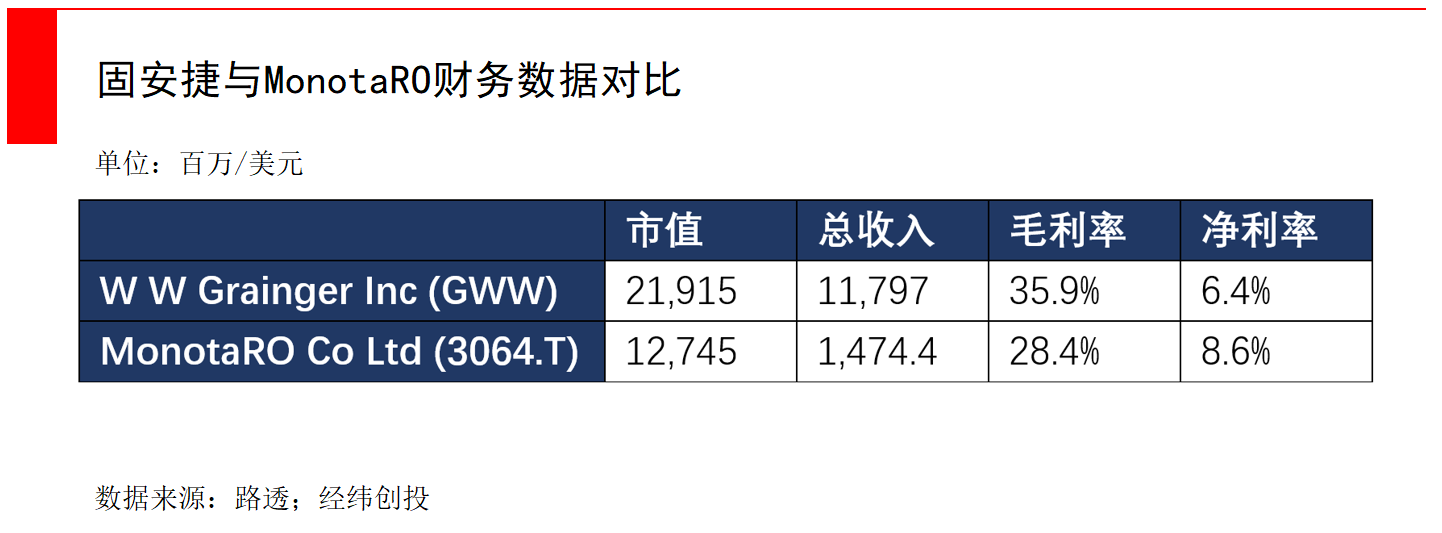

正因为这些显著差异,我们认为这两个市场都能诞生足够规模的公司。To大B可以诞生规模巨大、毛利较厚、线下服务网络壁垒高的行业龙头,类似美国固安捷;而To小B可以诞生运营效率高、毛利适中、相对更互联网化的MRO电商,类似日本MonotaRO。

基于这个判断,我们在2017年投资了主攻大B市场的震坤行,随后又在2019年投资了覆盖小B市场的易买工品。

中小微客户需要的核心服务就是长尾现货供应链。而易买工品的核心优势在于,利用数据驱动的方式做到精准预测、备货,并且使运营体系透明化,进而为小企业提供更低成本、更便捷的长尾现货供应服务。

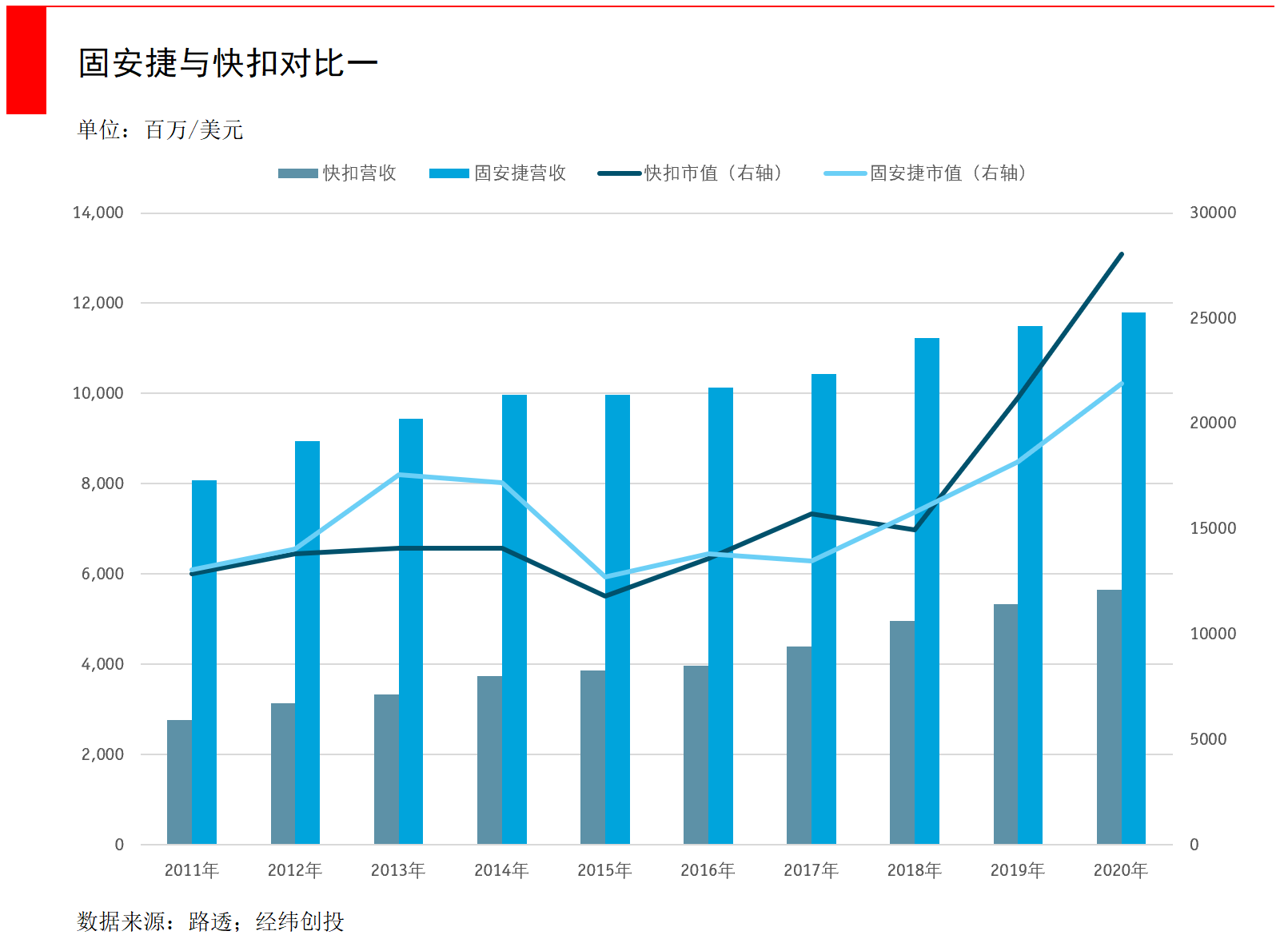

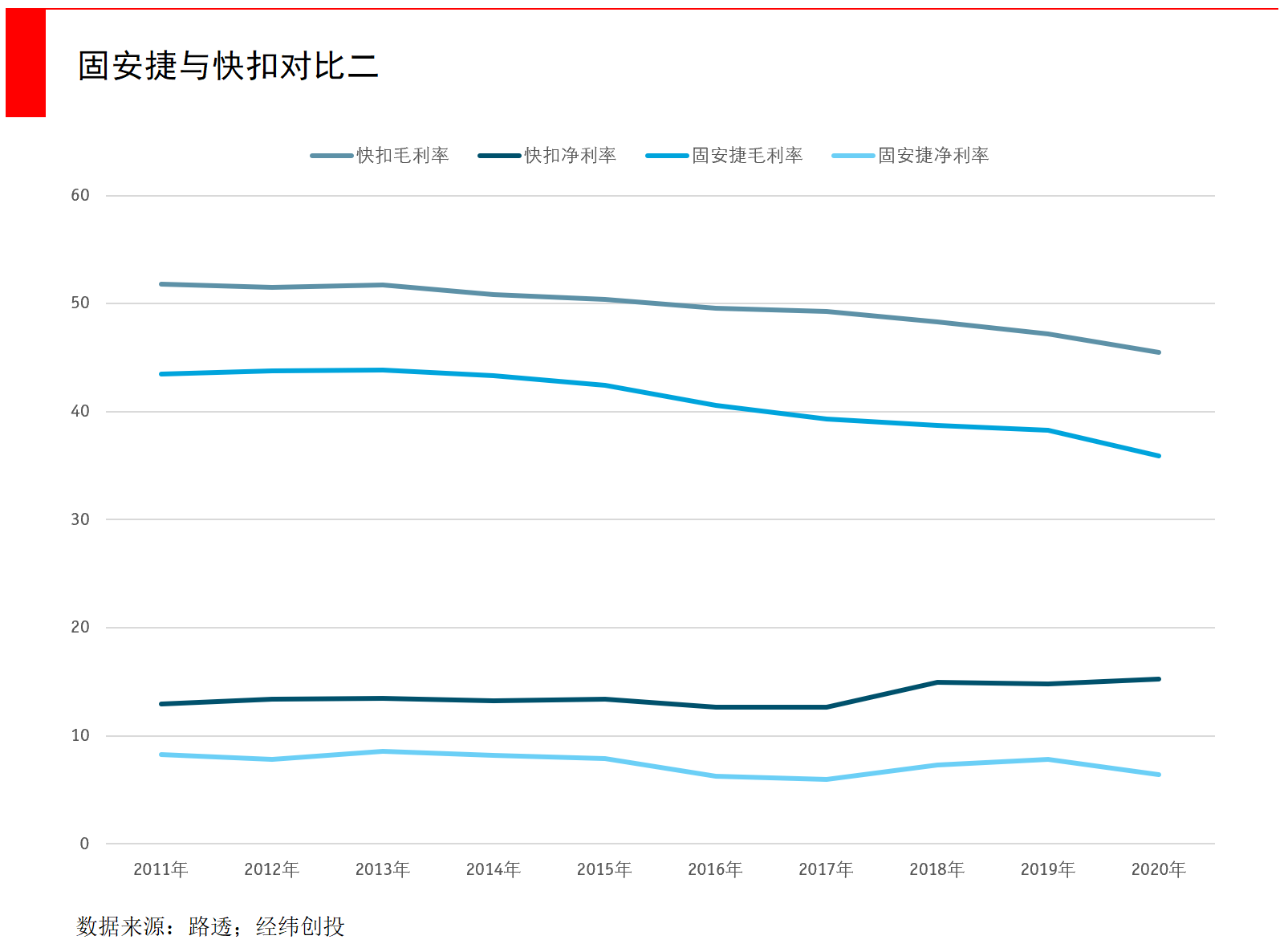

除了对大B还是小B的探讨外,我们还在对美国市场的研究中,发现了一个有指导意义的点。固安捷和快扣是美国两家MRO巨头,但快扣用固安捷一半的收入规模,实现了2倍的净利率和更高的市值,这是为什么?

细细研究下来发现,原来两者的切入品类有差异。固安捷是从安防劳保等品类切入,而快扣是从紧固件切入,紧固件就是螺丝钉、螺帽等等。在安防劳保领域还存在一些品牌,比如3M、MSA梅思安,但紧固件是品牌属性很弱的领域,这时候如果可以自营一些工厂来做一部分生产加工,毛利就会高很多。

所以快扣的收入只有固安捷的一半,但净利润率是固安捷的2倍,就是因为快扣做了很多生产制造加工的环节。很明显,震坤行等创业公司也可以往这个方向走,加强紧固件业务。

经纬创投投资董事周伟认为,对于产业互联网公司来说,有两点尤其值得注意,一是客户需求一定要来源于市场一线,而非在办公室里想出来;二是避免战略摇摆不定,不同的模式之间其实都有机会。如果这个模式做一年,觉得太慢就又去调整到另一个模式,然后又不行又调整,当商业模型经历三四次变更之后,对公司是伤筋动骨的,产业互联网创业尤其需要创始人的韧性,一些公司就倒在了摇摆不定之中。

总之,产业互联网是一个巨大的市场,而流通环节又是极富价值的中间领域。就从MRO市场来看,中国市场规模就与美国差不多,是日本的接近3倍,我们坚信这里面会有巨大的产业机会。

但是另一方面,中美日的产业环境和上下游格局也不相同,所以中国公司的诞生、成长路径也会存在很多差异化。经纬创投合伙人熊飞认为,首先不少中国的创业公司都是从电商起家,直接在线上下单,市场集中度比较高;而美国的很多巨头都是在70年代成立,那时候还没有互联网,地域限制导致市场分散,且后续的线上化程度不高。

此外,中国作为全球制造业基地,还有很多本土供应链,比如服装供应链在美国就几乎消失,还有物流领域也非常不同。如果说五年前我们模仿成熟市场的模式,与本土创新的对比是8:2,那么如今在MRO领域差不多是5:5,而在广泛企业服务领域已经变成了2:8,本土创新越来越多,正在迸发出很多像震坤行这样的优秀公司。

press@mpc.vc